Базовые тарифы полиса ОСАГО для физических и юридических лиц

В России с каждым годом растет количество транспорта на дорогах, вместе с этим и количество аварий и ДТП. Чтобы ввести грамотное урегулирование вопросов, связанных с различными ситуациями на дорогах, было принято решение ввести обязательное страхование ОСАГО. С 2002 года было внесено немало изменений в документ, но основной перечень требований сохранился. В настоящее время ни одно транспортное средство не продается/покупается/сдается в аренду без обязательного страхования, и сегодня нет автомобилистов, которые бы не согласились с тем, что страховка является своего рода спасательным кругом для них. Несмотря на наличие типовых договоров ОСАГО, часто возникают вопросы по базовым тарифам и ставкам и в каких случаях они применяются.

ОСАГО базовая ставка

Базовый тариф ОСАГО — это первоначальная ставка, с которой производится полный расчет по страхованию транспортного средства. Ставка строго определена государством, от нее и ряда других факторов — индивидуальных коэффициентов — зависит конечная стоимость страхования. В расчете конечной стоимости также учитывается категория транспорта. Базовая ставка меняется примерно два раза в год, поскольку наблюдается увеличение дорожно-транспортных происшествий и количество оформлений транспортных средств. В январе 2019 года вступили в силу изменения, которые коснулись и базовых ставок. Например, для легковой машины (категория В и ВЕ), принадлежащей обычному гражданину на данный момент базовая ставка составляет: от 2746,00 руб. до 4942,00 руб. Лимиты выплат, которые сегодня достигли максимально 500 тысяч рублей при причинении вреда здоровью и 400 000 рублей по имуществу – остались на прежнем уровне.

Параметры, которые должны быть учтены, включают в себя возраст и опыт вождения транспортным средством так же претерпели существенные изменения, изменился и порядок определения КБМ (коэффициент в зависимости от количества аварий по вине страхователя), где прописан владелец авто, на какой срок устанавливается страхование, а также мощность, объем и вид двигателя.

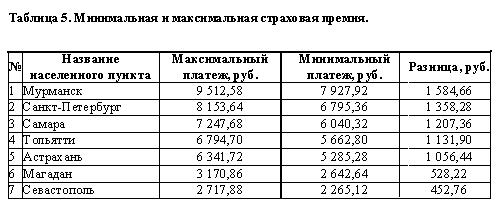

Тарифная таблица

| Категория ТС | Тариф, руб. | |

| Min | Max | |

| Мотоциклы, мопеды, транспорт категории «А», «М» | 694 | 1407 |

| Легковой транспорт физ. лиц, категория «В» и «ВЕ» | 2 746 | 4 942 |

| Легковой транспорт юр. лиц, категория «В» и «ВЕ» | 2 058 | 2 911 |

| Легковой транспорт категория «В» и «ВЕ», который используется в качестве такси | 4 110 | 7 399 |

| Грузовой транспорт, категория «С», массой до 16 тонн | 2 807 | 5 053 |

| Грузовой транспорт, категория «С», массой более 16 тонн | 4 227 | 7 609 |

| Автобус, категория «D», «DE» с числом пассажирских мест до 16 | 2 246 | 4 044 |

| Автобус, категория «D», «DE» с числом пассажирских мест более 16 | 2 807 | 5 053 |

| Автобус, категория «D», «DE», которые используются как такси или с целью перевозки людей | 4 110 | 7 399 |

| Троллейбусы | 2 246 | 4 044 |

| Трамваи | 1 401 | 2 521 |

| Трактора и иная самоходно дорожно-строительная техника | 899 | 1 895 |

Однако нельзя пропустить тот момент, что раньше сама базовая ставка ОСАГО не зависела от опыта вождения, марки, состояния машины и так далее — тарифы утверждаются только ЦБ РФ, поэтому сами страховые компании должны были следовать установленным правилам. Как считали раньше специалисты, именно поэтому не все компании брались за страхование ОСАГО, и в некоторых регионах возникали трудности в оформлении данного полиса. Сложившаяся проблема на рынке привела к тому, что в законодательстве пересмотрели установленные базовые тарифы для ОСАГО, страховые компании получили ценовой коридор, где они могут сами производить расчеты по финальной сумме страхования.

В декабре 2018 года, ЦБ выпустило нормативный акт (Указание (5000 – У; рег.№ 53241 от 29.12.2018г.), согласно которому меняются минимальные и максимальные значения базовых тарифов, изменения произошли как в сторону удорожания, так и в сторону снижения для разных категорий транспорта, коснулся данный документ и некоторых коэффициентов: возраста/стажа и безаварийности (КБМ) или бонус-малус.

О тарифном коридоре и ограничениях в размере страхования

Тарифы, которые были разработаны в 2002 году, не могли соответствовать убыточности страхования, поскольку цена на ремонт автомобилей сильно увеличилась за десяток лет. Как следствие, сильные изменения по обязательному страхованию транспортных средств отразились на стоимости ОСАГО.

[attention type=green]Справка: новая методика расчета должна была привести к решению вопросов внедрения основных изменений в законодательные проекты, стабилизировать рынок, а также снизить уровень возмещений.[/attention]

Не решив перечисленные задачи, нельзя рассчитывать на стабильность системы с обязательным страхованием транспортных средств. В соответствии с этим приняли решение поэтапно изменить методику подсчетов страхования ОСАГО. Подобное решение дало возможность постепенно приготовиться к предстоящим повышениям цен и иметь достаточно времени для внесения корректировок в личных бюджетах автовладельцев.

Например, ранее для каждой категории транспорта, ставка менялась не более, чем на пять процентов. На сегодняшний день значение составляет в пределах двадцати процентов, что позволяет страховой компании установить разную индивидуальную ставку для своих клиентов без участия со стороны государства. Такие меры позволяют поддерживать обязательную систему страхования на плаву, чтобы компания не работала в убыток и могла рассчитывать на компенсацию предыдущих потерь.

Что такое свободный тариф ОСАГО (будет введен с 2020 года)?

По словам заместителя председателя Центрального Банка РФ Сергея Швецова, развитие сегмента по обязательному страхованию ОСАГО будет поддерживаться новыми правилами в расчете стоимости полиса. По его словам, на данный момент обсуждается возможность установления тарифов по страховке более персонально и привязано непосредственно к профилю клиента. Для водителей с большим опытом ставка будет установлена на порядок ниже, чем для тех, кто, например, только что закончил водительские курсы. Также будет изменен порядок присваивания некоторых коэффициентов, будут придерживаться политики прозрачности расчета конечной стоимости страхования, чтобы ОСАГО в дальнейшем рассматривался как конкурентный продукт.

Многие знают и используют метод двойного страхования, оформляют ОСАГО и КАСКО одновременно, ведь последнее предлагает более выгодные условия для клиентов. ОСАГО, несмотря на то, что регулируется на государственном уровне, должен стать конкурентоспособным при оптимально гибких тарифах, определяемых за счет самого рынка и конкуренции в нем.

Переход на более свободный базовый тариф должен позволить страховым компаниям построить бизнес, позволяющий зарабатывать, но это способно показать только время. Ведь без повышения тарифа лицензия ОСАГО может продержаться не более чем до 2019 года и будет сдана многими компаниями.

Законодательная база

Тарифы по полису ОСАГО претерпели ряд изменений после опубликования очередного указания Банка России (5000 – У; рег.№ 53241 от 29.12.2018г.). Одно из них коснулось предельных значений базовых ставок. При этом изменения произошли в обе стороны, для какой-то категории авто удорожание, для какой-то, напротив, в сторону снижения цены. Очень сильно расширились показатели, регулирующие стоимость полиса ОСАГО, в зависимости от возраста и опыта управления автомобилем. Теперь количество таких показателей более 50, для некоторых автовладельцев – это приятное изменение, они смогут получить скидку. Коснулся данный документ и некоторых коэффициентов: возраста/стажа и безаварийности (КБМ). Сами значения коэффициента не изменились. Изменился порядок его определения, теперь это делается один раз в год (первого апреля), ранее показатель присваивался в момент окончания действия страховки. Для юридических лиц, установлено, что на весь парк должен действовать одно и то же значение бонус-малуса, определяется по среднему значению. Еще одним важным моментом является не прерывное сохранение страховой истории за страхователем, в любом случае. По малусу-бонусу, существует переходный период, некоторые аспекты вступят в силу с 2020 года.

Автовладельцы, которые только собираются оформить полис, несмотря на то, что на момент их обучения были другие условия, должны принять во внимание новшества. Важно учитывать территориальное разделение тарифов страхования, которые корректируются специальным коэффициентом в зависимости от места прописки автовладельца или регистрации машины, принадлежащей коммерческому предприятию К (тер).

Согласно законодательству, регулирование ставок ОСАГО продолжает осуществлять ЦБ России (8 закон № 40-ФЗ). Определен размер тарифа и продолжительность действия не более одного года. Разница по сравнению с предыдущими тарифами составляет примерно 20%. Предельные размеры выплат не изменились (до пятьсот тысяч рублей по здоровью и до четырёхстах тысяч по имуществу пострадавших) , конечно они могут быть и меньше, в большинстве случаев это зависит от отношения автовладельца к правилам страховки и поведению при наступлении страхового случая. Важно: правильно заполнять документы, вовремя подать заявление на выплату, правильно и своевременно зафиксировать последствия ДТП.

[attention type=red]Важно: правильно заполнять документы, вовремя подать заявление на выплату, правильно и своевременно зафиксировать последствия ДТП.[/attention]

Размеры базовой ставки страхования

Все аспекты базового страхования под контролем государства. Без обязательного автострахования любое происшествие могло бы стать причиной серьезного конфликта, ведь виновному в аварии пришлось бы заплатить потерпевшему из собственных денег. Не у каждого есть возможность и желание делать это добровольно. Поэтому в автостраховании необходимо обеспечивать строгий надзор.

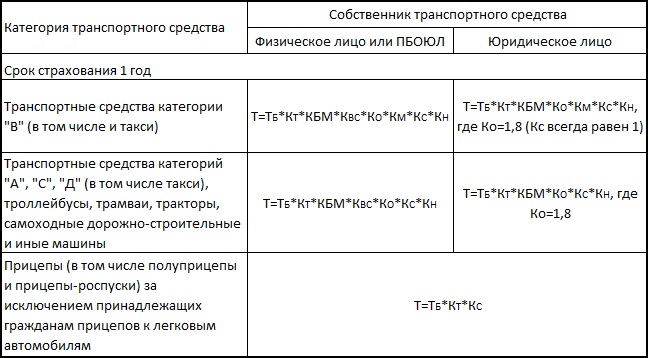

Цена страхования считается на основе учета строго фиксированных коэффициентов, исходя из базового тарифа ОСАГО. Для каждой категории транспорта, участвующего в дорожном движении, своя базовая ставка, которая считается из соотношения премий и выплат.

Таким образом выручка после продажи всех договоров ОСАГО одной СК должны быть больше суммы, которую она выплатит клиентам.

Базовая ставка начала повышаться с 2014 года, до этого момента тариф не увеличивался. К этому решению государство пришло после того, как страховые компании стали отказываться от лицензирования ОСАГО в силу невыгодности для самих страховщиков. В 2015 году базовая ставка выросла на 40%, что стало для них более рентабельным. Помимо подорожания ставки ввели валютный коридор, диапазон цен, которые страховые компании сами могут регулировать при заключении договора с автовладельцем. Теперь предусматривается минимальная и максимальная стоимость для разных категорий транспорта и в зависимости от клиента и ценовой политики СК. Для участников дорожного движения с опытом и отсутствием за последние несколько лет дорожных происшествий ставка будет браться, исходя из минимального значения.

Для участников дорожного движения с опытом и отсутствием за последние несколько лет дорожных происшествий ставка будет браться, исходя из минимального значения.

Как считается базовая ставка для физических лиц?

На основе действующего закона конечная цена ОСАГО не должна превышать 3-кратный базовый тариф умноженный на коэффициент, зависящему от региона использования ТС физического лица. Если имеет место грубое нарушение договора страховки, то максимальное значение может достигнуть 5-кратного увеличения базового тарифа, увеличенного на коэффициент региона.

Для физических лиц ОСАГО не будет зависеть от места приобретения страховки, а будет зависеть от того, где зарегистрирован собственник ТС. Заключая договор, обязательно нужно указать, будет ли с транспортным средством использоваться прицеп.

Предел значений, который использует страховая компания, регулирует Указание № 3384-У Приложение 1. Страховщик должен уведомить в письменном порядке Банк России об утвержденной базовой ставке для физлиц в три рабочих дня после утверждения.

Водитель, который заключает договор по полису ОСАГО впервые, получает 3 класс. Согласно ему коэффициент-бонус равен 1. Этот коэффициент будет учитываться при повторном договоре и может быть пересмотрен. Его снижение или увеличение зависит от количества ДТП, совершенных за последний год.

Размер базовой ставки для юридических лиц

Для всех юридических лиц, имеющих автопарк, заключение договора по страхованию ОСАГО является обязательным, размер ставки составляет от 2058,00-2911,00 рублей (произошло снижение базовой ставки) для авто категории B. Страхование такого рода имеет несколько особенностей:

- К(БМ) – класс присваивается не водителям, а самой организации;

- договор страхования составляет год (исключение касается только самоходно-дорожной техники, имеющей сезонный характер использования, при этом такие машины должны иметь ПСМ, а не ПТС, как все остальные авто, тогда минимально период страхования можно указать шесть месяцев);

- страховка не имеет ограничений — каждый сотрудник, имеющий доверенность на управление транспортным средством, застрахован.

Также стоит отметить, что максимальный размер выплат определен при каждом рассмотренном страховом случае, и если он наступил, то его размер не уменьшается. Юридическое лицо после случившегося ДТП имеет право рассчитывать на полную выплату, если аналогичная авария случится в течение срока действия договора.

Базовая ставка для грузовиков

Как считают страховщики, главной особенностью смены порядка по обязательному страхованию является не рост или уменьшение тарифа, а конкретизация тех мест в законе ОСАГО, которые могли ранее допускать разночтение. На сегодняшний день определено четкое разграничение понятий легковых, грузовых транспортных средств, спецтехники и других.

Грузовики сами по себе уже являются большой опасностью в дорожном движении, ведь их могут использовать при транспортировке различных грузов и опасных веществ. Поэтому вполне логичны более высокие ставки страховки.

Таким образом для владельцев транспортных средств С и СЕ, с грузоподъемностью более 16 тн базовая ставка по ОСАГО составляет от 4227,00 до 7609,00 рублей в 2019 году.

Стоит также обратить внимание на транзитное страхование, которое составляет 20 дней и меньше, однако, при этом тарификация должна считаться за 20 дней. Важным является то, что если ТС застраховано как транзитное, то в дальнейшем владелец авто обязан купить постоянный полис ОСАГО на год.

Базовая ставка для мотоциклов

Заключение

Страховые компании ОСАГО устанавливают свои новые нормы, которые могут зависеть как от территориального состояния, так и финансовых возможностей организации. Поэтому для расчета ставки ориентируются на минимальное и максимальное значение ОСАГО. Конечно, базовые тарифы имею тенденцию к повышению, однако, это полностью обосновано и законно. Ведь размер выплат тоже увеличился, что позволяет в полном объеме возместить ремонт и приобретение запасных частей.